Книги

Круги компенсации. Экономический рост и глобализация Японии

Их доступ к депозитам физических и юридических лиц был сильно ограничен, а на расширение филиалов наложены жесткие ограничения. Соответственно, банки долгосрочного кредитования сильно зависели от государственных и корпоративных вкладов и, следовательно, были более, чем коммерческие банки, уязвимы перед внешним влиянием и вмешательством.

Их способность ссужать деньги зависела от сотрудничества с другими крупными финансовыми центрами — МФ, коммерческими банками и компаниями по ценным бумагам.

Банки долгосрочного кредитования — в частности ПБЯ — воспринимались в острой борьбе между крупными промышленными группами, в которую были вовлечены основные коммерческие банки, как нейтральные.

Эти банки, и ПБЯ в частности, обладали непревзойденным техническим опытом, особенно в области оценки кредитов, макроэкономического анализа и организации крупномасштабных проектов, в то время, когда государственные организации, такие как Японский банк развития, только лишь появились, а крупные частные банки все еще находились в состоянии послевоенной дезорганизации и переходного периода.

ПБЯ, в частности, имел для принятия решений о кредитовании промышленности сложные внутренние механизмы, включая пользующееся большим авторитетом управление планирования, находящееся непосредственно в офисе председателя, изощренный кредитный отдел для оценки долгосрочных рисков и самый большой департамент промышленных исследований среди крупнейших финансовых институтов Японии[81].

Банки долгосрочного кредитования, в частности ПБЯ, были необычайно активны в политическом плане. Например, ПБЯ был последовательным союзником ориентированного на экономический рост премьер-министра Хаято Икеда, а председатель банка Сохэй Накаяма был одним из активных сторонников приверженца экономической экспансии Какуэя Танака в его борьбе за пост премьер-министра в 1972 году.

Преобразования в системе японских финансов

В годы высоких темпов роста, начиная с Корейской войны и заканчивая двумя нефтяными кризисами 1970-х годов, банковский мир Японии создал и укрепил, в сотрудничестве с МФ, БЯ и другими финансистами, например страховщиками, мощный и прибыльный круг компенсации в японских финансах. Этот круг доминировал в предоставлении промышленных кредитов, создавая и поддерживая сильный структурный уклон в сторону косвенного финансирования через корпоративный долг, заложенный под быстро дорожающую землю в рамках японской финансовой системы в целом. Таким образом, финансовый круг сыграл ключевую роль в поддержке тяжелой индустриализации с высоким уровнем заемных средств и поддержании политико-экономического господства «королевства банкиров» в Японии, в то время как глобальная финансовая система начала претерпевать более радикальные изменения.

В политическом мире конца XX века значение банковского дела было неоспоримым благодаря мощному положению в японской политико-экономической системе

Такие фирмы, как Nomura, Daiwa и Nikko, делали деньги на торговле и андеррайтинге акций и облигаций, как отечественных, так и зарубежных[82]. Изначально интересы крупнейших эмитентов ценных бумаг переплетались с интересами банков, особенно ПБЯ, через узконаправленные мини круги компенсации, такие как Комитет по организации выпуска облигаций

В конце 1970-х годов ориентированные на риск дилерские фирмы сыграли роковую роль в самом важном в политико-экономическом смысле изменении курса в послевоенной истории японской экономики — пересмотре в декабре 1979 года Закона о контроле за иностранной валютой и внешней торговлей[83]. Это событие, происшедшее всего за несколько месяцев до избрания Рональда Рейгана президентом США, открыло японским страховым компаниям и фирмам, специализирующимся на ценных бумагах, огромный новый рынок американских казначейских облигаций. Однако это также вызвало огромный отток японского капитала из того, что ранее было герметически закрытой, изысканно сегментированной и фундаментально стабильной внутренней финансовой системой. Эти потоки в итоге подорвали саму опору послевоенных финансов: систему земельных стандартов

Результатом этого поистине исторического перенаправления средств стали появившиеся у банков огромные проблемы, включая неопределенность в их системах кредитного мониторинга и оценки, поскольку, сдувая перегретую стоимость местной недвижимости, на которой традиционно основывались кредитные решения банкиров, капитал перетек из отечественных активов в иностранные ценные бумаги. Однако банки, наряду со многими политиками и богатыми землей инвесторами, не смогли эффективно отреагировать на новые и динамичные изменения в инвестиционных стимулах, которые подразумевало это дерегулирование. По иронии судьбы их процессы оценки оказались в конце концов закостенелыми, затуманенными устаревшими критериями, а их уверенность в будущем опасно ослаблена доселе благополучными кругами компенсации в финансовой сфере.

Круги компенсации и глобализация японских финансов

В классический круг компенсации в японских финансах входили различные японские частные банки (городские, региональные и промышленные), страховые компании, государственные регулирующие органы (МФ и БЯ), капиталоемкие промышленные фирмы и значительная часть консервативного политического мира. Косвенными бенефициарами были и землевладельцы, поскольку традиционно для банковских кредитов требовался земельный залог. Этот круг существовал в течение более двух десятилетий благодаря сочетанию благоприятного внутреннего регулирования, высокого спроса на кредиты и международного финансового контроля, который поощрял высокий корпоративный леверидж, ограничивая при этом инвестиционные горизонты все более состоятельных отечественных потребителей отечественными активами — прежде всего недвижимостью.

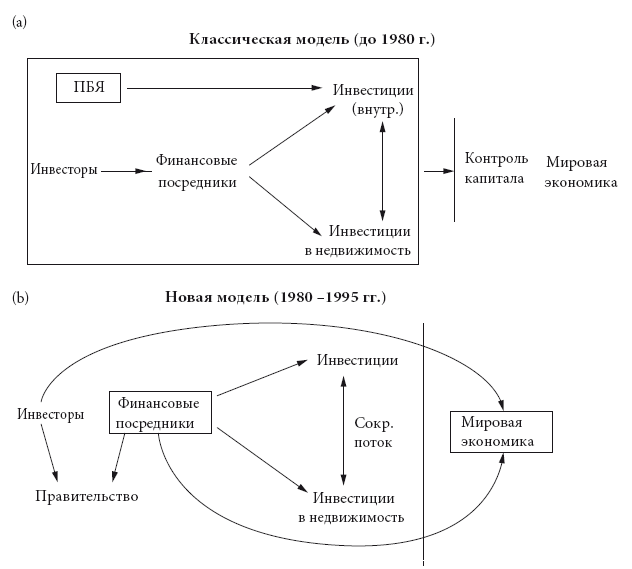

Вслед за ослаблением государственного контроля над оттоком капитала в начале 1980-х годов японские вкладчики столкнулись с гораздо более широким спектром альтернативных инвестиций, чем тот, которым они пользовались ранее, — как это показано на рис. 4.3. В дополнение к земле, акциям и облигациям самой Японии теперь они получили возможность инвестировать в иностранные активы, чем и стали активно пользоваться[84]. Иностранные фондовые рынки выросли, а относительно менее привлекательные цены на землю в Японии упали, что быстро сделало связанные с землей кредитные портфели японских банков все более токсичными и подорвало их способность поддерживать инновации и рост. При этом вопрос проблемных долгов усугублялся неспособностью классической японской системы оценки кредитов, основанной на мониторинге главного банка, точно оценивать риск во все более изменчивой и нестабильной финансовой среде, созданной меняющимися внутренними рынками, упадком

Рис. 4.3. Финансовая либерализация: проблема внутренней политической экономики Японии

В условиях системы земельных стандартов, требующей, чтобы залог вносился в форме недвижимости, отвлечение японских сбережений от земли к другим инвестициям создало японской политико-экономической системе далеко идущие структурные проблемы, которые вызвали менее благоприятную реакцию, чем могли бы предсказать чистые модели свободного рынка. Цены на землю начали падать, а институциональная власть японских банков, олицетворением которой была

Гибель банков долгосрочного кредитования и преобразованная финансовая система

Японские банки долгосрочного кредитования были главным локомотивом инноваций и развития, а также чувствительным механизмом оценки кредитов на протяжении всего периода высоких темпов экономического роста после Второй мировой войны, начиная с Корейской войны и до начала 1970-х годов [Calder 1993: 134–173]. Тяжелый удар по ним нанес нефтяной кризис 1973 года, когда многие из их самых крупных промышленных клиентов неожиданно столкнулись с резким ослаблением рынков и даже банкротством, что привело к резкому общему сокращению японских капиталовложений. Еще один тяжелый удар был нанесен ПБЯ в 1979 году, когда строительство финансируемого им на 80 % завершенного нефтехимического комплекса в Иране стоимостью 3,2 млрд долларов было остановлено в результате иранской революции [Mirabile 1990: 300–301]. Тем не менее банки долгосрочного кредитования продолжали демонстрировать свой неординарный опыт реструктуризации в условиях нефтяного кризиса: в 1970–1980-х годах ПБЯ успешно реструктурировал несколько проблемных компаний, таких как Тоуо Soda Manufacturing, Nippon Soda, Keisei Electric Railway и химическая компания Chisso[85].