Книги

Круги компенсации. Экономический рост и глобализация Японии

Эти меры помогли затормозить и в конечном итоге обратить вспять неумолимый рост цен на землю, продолжавшийся со времен Корейской войны. Тем не менее с точки зрения политики эти шаги были незначительными. Они практически не изменили основную позицию, в которой предпочтение отдавалось земельным активам и их развитию, а более глобальным стимулам отдавался меньший приоритет.

Цикл капитальных инвестиций в землю

Как указывалось ранее, система земельных стандартов, укорененная в географической конфигурации Японии с ее неизбежным давлением народонаселения и необходимости достижения финансового благополучия на ограниченном пространстве, неоднократно проявляла себя на протяжении всей истории Японии. Эта давняя тенденция была усилена широким спектром законодательных актов и административных указаний со стороны бюрократии, начиная с первых послевоенных лет. Например, политика общественных работ и поддержки цен на сельскохозяйственную продукцию увеличила спрос на недвижимость. В то же время налоговые ограничения на развитие сократили предложение.

Система земельных стандартов также оказалась мощным инструментом для развития кредитов. Разрушенная в войну держава с возродившимися после войны экономическими амбициями, Япония отчаянно стремилась к быстрому прогрессу, но без излишней зависимости от остального мира. Система земельных стандартов оказалась мощным инструментом для стимулирования этих усилий, поддерживая и узаконивая уникальный подход к капиталовложениям и экономическому росту по принципу «инвестируй, потом экономь» [Metzler 2013: 220][100].

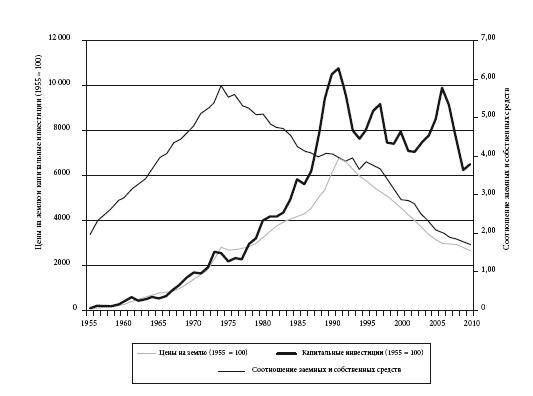

После сокращения расходов по «плану Доджа» и последовавшего экономического бума времен Корейской войны Япония поддерживала относительно высокий базовый уровень внутренних сбережений. Одной из ключевых задач развития стала мобилизация этих сбережений, а затем их использование для быстрого строительства заводов и инфраструктуры. В отличие от общепринятого мнения, это не было просто вопросом фиаско MITI в области развития [Johnson 1982]. Земельный стандарт стал важнейшим связующим звеном, обеспечив залоговую базу, стоимость которой постоянно росла, что также оправдывало банковское кредитование, основанное на расширенных активах. Стимулирующее воздействие роста цен на землю на японские капиталовложения в течение десятилетий высоких темпов роста с 1955 по 1990 год хорошо видно на рис. 5.1. Также очевидно и дефляционное давление, оказываемое падением цен на землю с начала 1990-х годов.

Рис. 5.1. Капитальные инвестиции, цены на землю и соотношение заемных и собственных средств в послевоенной Японии, 1955–2010 гг.

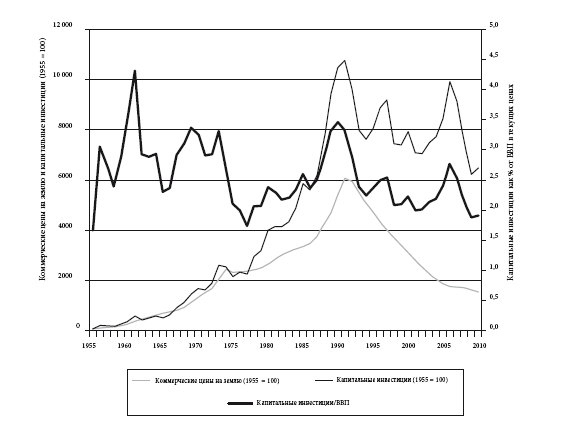

Динамика взаимодействия цен на землю и капитальных инвестиций также имела серьезные последствия для японского развития. Когда цены на землю росли, их синергетическое взаимодействие с капитальными инвестициями создавало большие всплески корпоративных инвестиций, большая часть которых была обеспечена за счет значительных заимствований внутренних банков. Например, в начале 1960-х годов, после объявления о Плане удвоения доходов, капитальные инвестиции превысили 4 % ВВП, а рост цен на коммерческую землю достигал 21 % в год[101]. Эти стимулированные недвижимостью всплески капиталовложений стали, как показано на рис. 5.2, одним из важнейших факторов экономического роста Японии, экономика которой гораздо меньше зависит от экспорта, чем у ее соседей по Северо-Восточной Азии[102].

Рис. 5.2. Доля капитальных инвестиций в ВВП и коммерческие цены на землю, 1955–2010 гг.

Структуры стимулирования, распределение земли и жилье

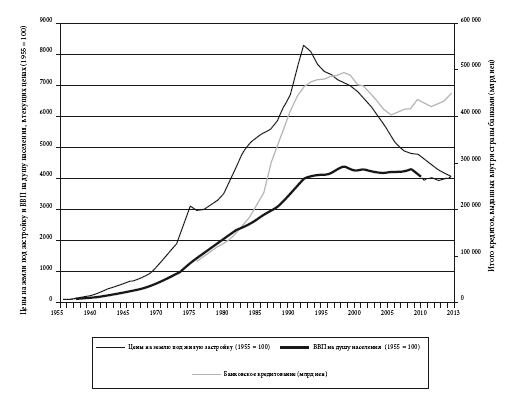

На протяжении более ста лет быстрого экономического роста Японии, начиная с дефляции Мацуката в 1880-х годах и заканчивая взрывом огромного пузыря на рынке недвижимости в начале 1990-х годов, цены на недвижимость непрерывно росли быстрыми темпами, намного быстрее, чем доходы потенциальных покупателей жилья, и тесно коррелировали с банковским кредитованием, как показано на рис. 5.3. Эта модель, с точки зрения потребителей, как ни парадоксально, практически не встречала возражений со стороны основных политических сил. В то же время она пользовалась активной поддержкой правящей ЛДП, несмотря на ее неэгалитарные последствия для японского демократического общества. Японская недвижимость, в конце концов, служила для своих владельцев двум целям: (1) как надежное средство накопления; и (2) как удобный залог для банковских кредитов. На протяжении всего периода высоких темпов роста земля приносила более предсказуемое вознаграждение, чем более гибкие или космополитичные варианты активов, как в стране, так и за рубежом.

Эта глубокая и синергетическая политико-экономическая взаимосвязь между экономическим ростом, финансовым рычагом, ценами на землю и стабильным консервативным политическим господством сохранялась до тех пор, пока контроль над движением капитала отгораживал японскую финансовую систему от остального мира. Однако конец изоляции принес с собой роковые перемены. Как показано на рис. 5.3, 1991 год — всего через десять лет после отмены валютного контроля — стал ключевым и переломным как в отношении цен на землю, так и в отношении роста ВВП на душу населения. Начиная с 1991 года, когда капитал все больше направлялся из Японии, а не в отечественные активы, цены на землю начали стремительно падать, и эта тенденция сохранялась на протяжении более чем двух десятилетий. Хотя ВВП на душу населения заметно не уменьшился, темпы его роста резко упали.

Рис. 5.3. Цены на землю, банковское кредитование и ВВП на душу населения в сравнительной перспективе, 1955–2013 гг.

Нам уже приходилось видеть, к каким разрушительным последствиям для банков Японии и для обычных инвесторов привела преобладавшая в период высоких темпов роста экономики тесная связь между землей и финансами в последние годы этого роста. До взрыва пузыря недвижимости в 1990-х годах, однако, как предприятия, так и состоятельные люди, желающие взять деньги взаймы, постоянно ставили в приоритет обладание землей. Поскольку в период высоких темпов роста экономики земля была в дефиците и являлась ценным корпоративным активом, инвесторы заставляли расти цены на недвижимость все выше и выше, в результате чего она становилась все более недоступной для многих граждан, даже для приобретения в качестве жилья. Как видно из рис. 5.3, с середины 1950-х годов до 1990 года рост цен на землю постоянно опережал рост ВВП на душу населения. Так, система земельных стандартов усугубила начавшийся крен в сторону владения землей для спекулятивного и промышленного использования крупными корпорациями в ущерб приобретению индивидуального жилья. Крупные промышленные и торговые компании все больше вытесняли покупателей такого жилья и мелких инвесторов.

Традиционная модель неуклонного роста цен на землю, постоянно превышающая рост доходов населения, сошла на нет после взрыва в 1990 году японского макроэкономического пузыря. К 2010 году цены на землю коснулись долгосрочной линии тренда роста ВВП на душу населения, поскольку инвесторы устремились к альтернативным активам, включая казначейские векселя США и другие иностранные ценные бумаги. Либерализация валютного контроля в конце концов позволила японским резидентам расширить свои инвестиционные горизонты до пределов всего мира.

Таким образом, сверхприбыли от системы земельных стандартов, обусловленные ростом спроса и ограничением инвестиционных возможностей, в основном сошли на нет. Тем не менее сам стандарт в значительной степени остался на месте по причине институциональной негибкости и политико-экономических издержек, связанных с деформацией устоявшегося круга компенсаций. Таким образом, земельные круги продолжали оказывать глубокое влияние на общее функционирование японской политико-экономической системы, хотя и с прямо противоположными последствиями для ее развития по сравнению с предыдущей моделью. Реальный экономический рост составлял в среднем 4,4 % в течение десятилетия 1980-х годов, но снизился до 1,5 % в 1990-х годах после взрыва пузыря и до всего 0,6 % в 2000-х годах[103]. Снижение цен на недвижимость, несмотря на решительные усилия по поддержке со стороны банков, застройщиков и правительства, стало как основной причиной, так и следствием двадцати лет стагнации.