Книги

Больше денег: что такое Ethereum и как блокчейн меняет мир

Те, кто ставит под сомнение проблему подкупа, могут спросить: неужели избиратели

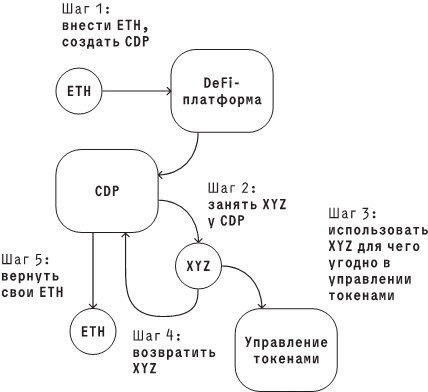

Простейший пример – займы на DeFi-платформе кредитования (например, Compound). Пользователь может заблокировать свои ETH в CDP (collateralized debt position – залоговые долговые позиции) на одной из этих платформ, после чего контракт CDP позволит ему занять некоторую сумму XYZ – например, до половины стоимости вложенных ETH. После этого он сможет делать с этими XYZ все, что захочет. Чтобы вернуть свои ETH, он должен будет вернуть одолженные XYZ плюс проценты.

Обратите внимание, что на протяжении всего этого процесса заемщик не несет никаких финансовых рисков из-за обладания XYZ: если он использует свои XYZ для голосования за управленческое решение, которое разрушит ценность XYZ, сам он не потеряет ни пенни. Он должен будет вернуть в CDP ровно столько XYZ, сколько взял, так что ему все равно, что будет со стоимостью XYZ. Теперь права разделены: заемщик обладает управленческими полномочиями без экономических интересов, а кредитор имеет экономические интересы без управленческих полномочий.

Существуют также централизованные механизмы разделения этих прав. Самое примечательное – что, когда пользователи размещают свои монеты на (централизованной) бирже, именно биржа хранит все эти монеты и именно за ней остается возможность использовать их для голосования. Это не просто теория; есть свидетельства того, что биржи используют монеты своих пользователей в нескольких системах DPoS.

Некоторые ДАО-протоколы используют методы врéменной блокировки для ограничения таких атак: чтобы иметь право голоса, пользователи должны блокировать свои монеты и некоторое время их не перемещать. Эти методы могут ограничить атаки типа «купи-проголосуй-продай» в краткосрочной перспективе, но в конечном счете механизмы временной блокировки можно будет обойти: пользователи смогут держать монеты и голосовать ими через контракт, выпускающий обернутую версию токена (или, еще тривиальнее, через централизованный обмен). Что касается механизмов защиты, временные блокировки похожи скорее на пейволл с сайтов газет, чем на замок и ключ.

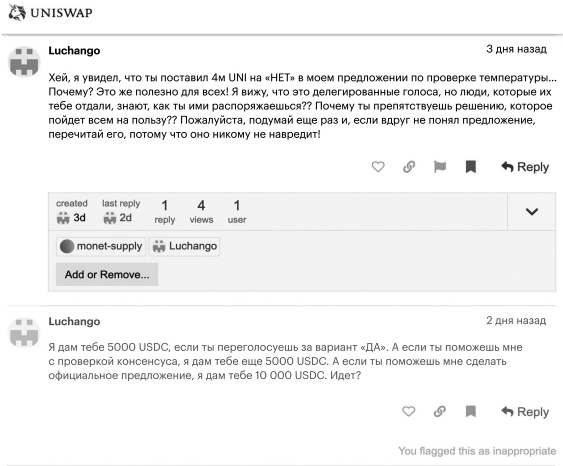

Пока многим блокчейнам и ДАО с голосованием монетами удавалось избегать таких атак в наиболее опасных формах. Порой появляются признаки попыток подкупа.

Хотя это серьезные проблемы, простая экономическая логика подсказывает, что примеров прямого подкупа избирателей, включая его запутанные формы с использованием финансовых рынков, должно быть больше. Возникает закономерный вопрос: почему агрессивные атаки случаются так редко?

Я бы сказал, что этому мешают три фактора, которые сегодня актуальны, но в будущем могут утратить свою силу.

1. КОМАНДНЫЙ ДУХ сплоченного сообщества, где каждый чувствует себя причастным к одному «племени» и одной миссии.

2. ВЫСОКАЯ КОНЦЕНТРАЦИЯ БОГАТСТВА И КООРДИНАЦИЯ ДЕРЖАТЕЛЕЙ ТОКЕНОВ; крупные держатели монет сильно влияют на результаты и вкладываются в долгосрочные отношения друг с другом (речь идет как о «клубах старых приятелей» венчурных капиталистов, так и о других столь же влиятельных, но более скрытных сообществах), и это значительно затрудняет их подкуп.

3. НЕЗРЕЛЫЕ ФИНАНСОВЫЕ РЫНКИ ТОКЕНОВ УПРАВЛЕНИЯ: готовые инструменты для создания обернутых токенов существуют в формах доказательства концепции (proof-of-concept), но их используют нечасто. Существуют также контракты подкупа, но они не сформированы до конца, а на рынках кредитования низкая ликвидность.

Когда небольшая скоординированная группа пользователей владеет более чем 50 % монет, которые

Первый и уже опробованный способ смягчить перечисленные проблемы – ограничить возможности управления монетами. Для этого есть несколько способов.

▓ ИСПОЛЬЗОВАТЬ УПРАВЛЕНИЕ ВНУТРИ БЛОКЧЕЙНА ТОЛЬКО ДЛЯ ПРИЛОЖЕНИЙ, НО НЕ ДЛЯ БАЗОВЫХ УРОВНЕЙ: Ethereum уже так делает, поскольку сам протокол управляется вне блокчейна, в то время как ДАО и другие приложения поверх протокола иногда (но не всегда) управляются внутри блокчейна.

▓ ОГРАНИЧИТЬ УПРАВЛЕНИЕ ВЫБОРОМ ФИКСИРОВАННЫХ ПАРАМЕТРОВ: так делает Uniswap, который позволяет управлению влиять только, во-первых, на распределение токенов и, во-вторых, на комиссию в 0,05 % на бирже Uniswap. Еще один прекрасный пример – дорожная карта RAI «без управления», в которой постепенно контролируется все меньше и меньше функций.

▓ ДОБАВИТЬ ВРЕМЕННЫ́Е ЗАДЕРЖКИ, когда управленческое решение, принятое в момент T, вступает в силу, например, только через T + 90 дней. Это позволяет пользователям и приложениям, которые считают решение неприемлемым, перейти на другое приложение (возможно, через форк). В управлении Compound есть механизм временной задержки, но теоретически задержка может быть (и в конечном итоге должна быть) намного больше.

▓ БЫТЬ БОЛЕЕ ОТКРЫТЫМИ К ФОРКАМ: упростить для пользователей процесс согласования и реализации форка. Так захват управления будет менее выигрышным.

Случай с Uniswap особенно интересен: предполагается, что управление внутри блокчейна финансирует команды, которые могут разрабатывать будущие версии протокола Uniswap, но обновление до этих версий может произойти только с согласия пользователей. Это гибрид управления внутри и вне блокчейна, оставляющий управлению внутри блокчейна лишь ограниченные полномочия.

Но одно лишь ограниченное управление едва ли можно назвать приемлемым решением; те области, где управление необходимо больше всего (например, распределение средств на общественные блага), сами по себе наиболее уязвимы для атак. Эта слабость финансирования общественных благ связана с тем, что злоумышленник может получить выгоду, протолкнув плохое решение, которое направит средства ему самому. Следовательно, нам также нужны техники, которые усовершенствуют само управление…

Второй подход заключается в переходе к формам управления, не основанным на голосовании монетами. Но если не монеты определяют вес голоса конкретного аккаунта в управлении, то что? Есть две закономерные альтернативы.