Книги

Больше денег: что такое Ethereum и как блокчейн меняет мир

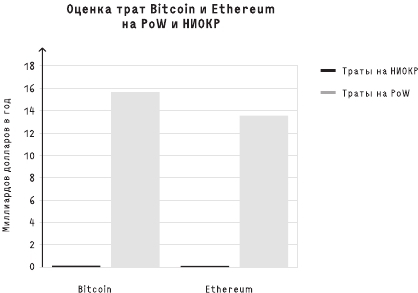

Кто-то может сказать, что для экосистемы Ethereum такая диспропорция не так уж важна; что десятков миллионов долларов в год вполне «достаточно» для всех необходимых НИОКР, а дополнительные ресурсы не обязательно улучшат ситуацию, и поэтому введение внутрипротокольного финансирования разработок несет больше угрозы для достоверной нейтральности платформы, чем пользы. Но во многих небольших экосистемах – и в экосистемах внутри Ethereum, и в совершенно отдельных блокчейнах вроде BCH и Zcash – подобные дебаты уже назревают, и в меньших масштабах такой дисбаланс куда ощутимей.

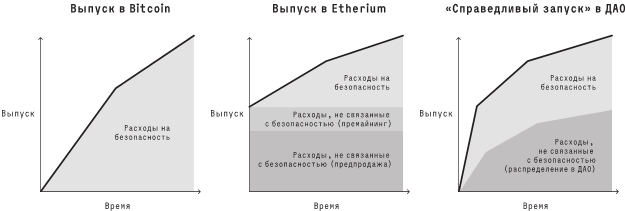

Возьмем ДАО. Проект, который уже со дня запуска представляет собой «чистую» ДАО, может сочетать в себе два свойства, раньше казавшиеся несочетаемыми: во-первых, достаточное финансирование разработки и, во-вторых, достоверную нейтральность финансирования (столь многими желанный «справедливый запуск»). Финансирование уже не идет от строго неизменного списка принимающих адресов, решения может принимать сама ДАО.

Конечно, трудно сделать запуск абсолютно справедливым, и несправедливость информационной асимметрии часто бывает куда хуже несправедливости явного премайнинга (был ли биткойн запущен справедливо, учитывая, как мало людей имели возможность даже услышать о нем к концу 2010 года, когда четверть токенов была уже роздана?). Но даже так, если с первых дней жизни проекта внедрить в его протокол вознаграждения за развитие общественных благ, не связанных с безопасностью, это будет шагом навстречу необходимому и более достоверно нейтральному финансированию разработок.

Кроме финансирования общественных благ, в управлении нуждается и другая, не менее важная проблема – поддержание и обновления протоколов. Даже будучи сторонником сведения к минимуму всех неавтоматизированных настроек параметров (см. «ограниченное управление» ниже) и фанатом стратегии стейблкойна RAI «без управления», я согласен, что порой необходимо принимать некоторые решения вручную. Входные данные оракула цен должны откуда-то поступать, и иногда это «откуда-то» должно меняться. Пока протокол окончательно не «окостенеет», его обновления нужно так или иначе координировать. Бывает так, что сообщество протокола

При этом очень важно понять, возможно ли управление

Однако все нынешние варианты децентрализованного управления сопряжены с большими рисками. Для тех, кто читает мои статьи, эта идея не в новинку. Меня беспокоят два основных типа проблем голосования монетами: во-первых, неравенство и неравновесие стимулов даже при отсутствии злоумышленников и, во-вторых, открытые атаки через покупку голосов в разных формах (часто довольно сложных и запутанных). Для смягчения проблем первого типа уже предложены решения (например, делегирование полномочий), и их будет еще больше. Но второй тип куда опаснее – это слон в комнате, бороться с которым, на мой взгляд, в условиях нынешней парадигмы голосования монетами невозможно.

Даже без явных атак проблемы голосования монетами становятся все более очевидными и сводятся к нескольким категориям.

▓ Маленькие группы богатых участников («киты») реализуют свои решения успешнее, чем большие группы мелких держателей. Это связано с трагедией общих ресурсов во второй группе: поскольку сам по себе каждый участник не может существенно повлиять на результат, у него нет стимулов перестать лениться и проголосовать. Даже если участие в голосовании вознаграждается, у него нет стимулов тщательно изучить предмет и обдуманно отдать свой голос.

▓ Управление голосованием монетами расширяет возможности владельцев монет и продвигает их интересы за счет других частей сообщества: протокольные сообщества состоят из различных групп, у которых много разных ценностей, взглядов и целей. Но голосование монетами наделяет властью только одну группу (держателей монет, особенно богатых), из-за чего чрезмерный акцент ставится на повышение цены монеты, даже если это подразумевает вредоносное извлечение ренты.

▓ Проблемы конфликта интересов: право голоса достается одному кругу участников (держателям монет), а самые состоятельные члены этого круга получают слишком большие возможности. Это может привести к чрезмерному влиянию конфликтов интересов, которые происходят внутри этой конкретной элиты (например, инвестиционные фонды или держатели, владеющие токенами других DeFi-платформ, с которыми эта платформа взаимодействует).

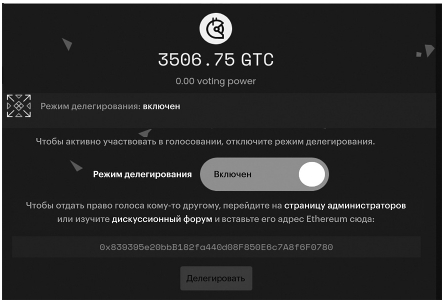

Моя страничка делегирования голосования в ДАО Gitcoin

Наиболее часто применяемая стратегия решения первой проблемы (и, соответственно, смягчения третьей) – делегирование. Мелким держателям не обязательно лично участвовать в каждом голосовании; вместо этого они могут делегировать принятие решения членам сообщества, которым они доверяют. Это достойный и полезный эксперимент, который может показать, насколько делегирование способно смягчить эту проблему.

С другой стороны, проблема центризма держателей монет значительно сложнее: она встроена в саму систему, в которой их голоса – единственный источник входных данных. Неверное представление о том, что этот механизм создан намеренно, а не возник в результате ошибки, уже приводит к путанице и опасным последствиям. Вот на что жалуется автор одной (в целом отличной) статьи[93] об общественных благах блокчейна:

Это несправедливые обвинения; общественность, которой служат блокчейны, гораздо шире и разнообразнее, но нашим системам управления через голосование монетами никак не удается отразить эту идею. Кажется, что создать систему управления, достойную этого разнообразия, будет сложно без фундаментального пересмотра самой парадигмы.

Ситуация усугубляется, когда в дело вступают злоумышленники, намеренные подорвать работу системы. Легко понять, какая фундаментальная уязвимость кроется в голосовании монетами. Токен в протоколе с голосованием монетами представляет собой набор из двух прав, объединенных в один актив: во-первых, некоторый экономический интерес в доходах протокола и, во-вторых, право участвовать в управлении. Это преднамеренная комбинация, цель которой – совместить власть и ответственность. Но на самом деле эти два права очень легко отделить друг от друга.

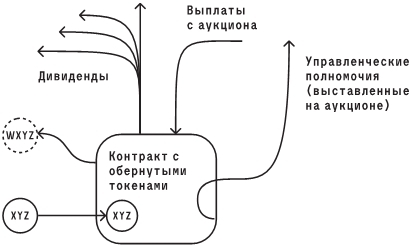

Представьте себе простой контракт-оболочку, в котором действуют следующие правила: если вы внесете в контракт 1 XYZ, то в ответ получите 1 WXYZ. Этот WXYZ в любое время можно конвертировать обратно в XYZ, но вместе с тем вы получаете дивиденды. Откуда они возьмутся? Пока монеты XYZ находятся внутри контракта-оболочки, именно контракт-оболочка имеет право решать, как использовать их в управлении (вносить предложения, голосовать по предложениям и так далее). Каждый день контракт-оболочка просто выставляет это право на аукцион и распределяет прибыль между первоначальными вкладчиками.

Как держатель XYZ, вы захотите вложиться в такой контракт? Если вы очень крупный держатель, то, возможно, нет. Хотя дивиденды вам не помешают, вас испугает, что некий неизвестный покупатель может без вашего ведома распоряжаться вашими управленческими полномочиями. А вот если вы держите лишь небольшую долю токенов, то, наоборот, будете весьма заинтересованы. Если ваши управленческие полномочия выкупит злоумышленник, вы лишь частично пострадаете из-за плохих управленческих решений, в которых поучаствовали ваши токены, но при этом получите всю прибыль от дивидендов с аукциона, где их продали. Эта ситуация – классическая трагедия общин.

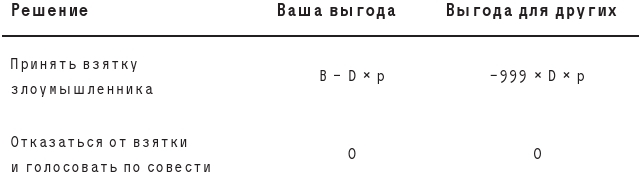

Предположим, злоумышленник в своих интересах выводит ДАО из строя. Ущерб для каждого участника от принятия такого решения равен D, а вероятность того, что один голос изменит исход, равна p. Допустим, злоумышленник дает взятку в размере B. Игровая таблица будет выглядеть так.

Если B > D × p, вы, скорее всего, примете взятку, но при B < 1000 × D × p такое решение пойдет во вред сообществу. Таким образом, если p < 1 (а обычно p намного меньше 1), у злоумышленника будет возможность принять неблагоприятное решение, купив у пользователей голоса и обеспечив каждому компенсацию – гораздо меньшую, чем нанесенный им вред.